21.11.2017

Mit der Einführung von PSD2 bekommen die Banken ab Januar eine Vielzahl ergänzender Informationen über ihre Kunden. Damit haben die Institute die Chance, Kreditanfragen besser, schneller und günstiger zu bearbeiten. Für die Zukunft verfolgen sie das Ziel einer vollautomatisierten Bonitätsprüfung, auch mit Hilfe von Fintechs. Das zeigen Marktanalysen der auf Finanzdienstleister spezialisierten Unternehmensberatung Cofinpro.

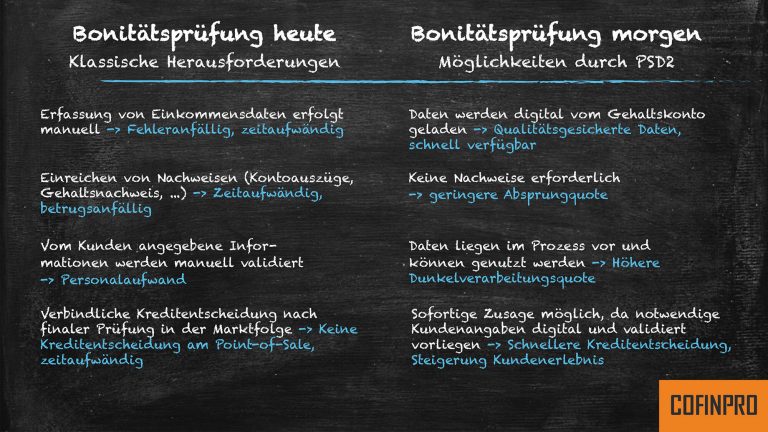

Bis zu 15 Minuten beschäftigt sich ein Bankmitarbeiter bisher bei einer Verbraucherkredit-Anfrage mit der Bonitätsprüfung des Kunden. Mit der EU-Zahlungsdiensterichtlinie PSD2 wird die bisherige Art der Kreditbearbeitung auf den Prüfstand gestellt. Denn nicht nur die Konkurrenten der Banken, sondern auch die Institute selbst erhalten viel mehr Informationen über ihre Kunden – insbesondere Konto- und Umsatzdaten bei anderen Instituten.

Derzeit gehen nach Beobachtungen von Cofinpro so gut wie alle Banken dazu über, die Interpretation der Kundendaten an Fintechs auszulagern, nur wenige entwickeln aktuell eigene Big Data-Lösungen. Für die Analyse setzen sie dabei zunehmend auf Machine Learning. Die Schufa-Auskunft wird jedoch auf mittlere Sicht Bestandteil der Bonitätsprüfung der Banken bleiben.

„Insgesamt können die Institute Kreditanfragen viel detaillierter prüfen als bisher und dabei gleichzeitig manuelle Tätigkeiten deutlich reduzieren“, sagt Peter Zepezauer, Kreditexperte bei Cofinpro. „Die vollautomatisierte Prüfung ist möglich.“ Bisher liegt die sogenannte Dunkelverarbeitungsquote bei Verbraucherkrediten zumeist noch im unteren einstelligen Bereich.

Doch um diesen Wert signifikant zu steigern, müssen nicht nur mehr Daten als bisher intelligent ausgewertet werden, sondern auch bestehende interne Regularien der Kreditvergabe an die neuen digitalen Rahmenbedingungen angepasst werden. „Hier tun sich gerade die Risikomanager in den Instituten schwer. Sie bekommen zwar eine Vielzahl von neuen Informationen über ihre Kunden, wollen aber nicht auf bestimmte andere Daten verzichten, die digital schwer zu ermitteln sind, wie beispielsweise die genaue Berufsgruppe des Antragstellers. Solche Informationen können durch Informationen ersetzt werden, die den Banken mit PSD2 zur Verfügung stehen, ohne dass die Risiken steigen“, erklärt Zepezauer.

Es gilt also für Kreditexperten und Risikomanagement, gemeinsam die Bonitätsprüfung auf eine neue Grundlage zu stellen. So weitermachen wie bisher, das wird in der Kreditbearbeitung nicht funktionieren. Denn die Margen bei Standardkrediten stehen seit Jahren unter massivem Druck: Direktbanken und branchenfremde Anbieter können ihren Kunden deutlich günstigere Konditionen bieten – sie sind einen Schritt voraus und arbeiten häufig bereits mit volldigitalisierten Prozessen.